Pagamento por boleto bancário: entenda como ele funciona

Escrito em 12 de Dezembro de 2018 por Patrick Negri

Atualizado em 19 de Novembro de 2024

Você sabe como funciona o pagamento por boleto bancário e quais as diferenças para outros meios como o cartão de crédito ou o débito em conta?

Disponibilizar esse meio de pagamento é essencial para todo dono de loja virtual que deseja ampliar o seu público, já que os boletos bancários são a segunda opção preferida dos compradores perdendo, apenas, para o cartão de crédito.

Está sem tempo de ler agora? Que tal ouvir o artigo? Experimente no player abaixo!

Mas como funciona o boleto bancário? E quais são as principais vantagens que ele oferece? É isso que vamos entender agora no post de hoje.

Continue a leitura e saiba mais sobre o assunto.

Como funciona o pagamento por boleto bancário?

O pagamento por boleto bancário é simples: o comprador recebe um documento com código de barras e data de vencimento. Ele pode pagar em bancos, lotéricas ou online. Após o pagamento, o valor é processado e liberado para o vendedor em até três dias úteis.

Desde 2018, entretanto, os boletos precisam ser, obrigatoriamente, registrados.

Ou seja, para emissão desse boleto é necessário enviar a requisição à instituição financeira. Feito isso, há o registro dos dados do documento e em seguida, o responsável pelo pagamento fornece suas informações e assim o boleto é disponibilizado.

Como é o pagamento em boleto?

O pagamento por boleto pode ser realizado pela conta bancária ou em agência parceira (como uma casa lotérica ou supermercado) e ainda das seguintes formas:

- Nos terminais de autoatendimento;

- Online, via Internet Banking;

- Telefone;

- Caixa eletrônico;

- App por celular.

Quanto tempo demora para confirmar o pagamento de um boleto?

O pagamento por boleto tem um prazo de compensação de até 72 horas úteis, isto é, de três dias.

Ou seja, se você realizar uma compra online na segunda-feira, é provável que, até o final da tarde de quinta-feira, o valor já tenha sido compensado.

Tipos de boleto bancário

Saber quais são os tipos de boletos bancários disponíveis é essencial para empresas que buscam se destacar no mercado, democratizar seus meios de pagamento e conquistar mais clientes.

Isso porque, segundo uma pesquisa da Ebit|Nielsen, 20% dos consumidores ainda prefere o pagamento por boleto. Embora esse número esteja caindo com a chegada do Pix, é importante lembrar que o boleto atende melhor a parcela da população desbancarizada.

Entre os principais tipos de boleto bancário, os mais comuns são:

1. Boleto Avulso

O boleto avulso é o tipo de pagamento que funciona bem para empresas que não trabalham com cobranças recorrentes. Isto é, para aquelas que não contam com uma frequência periódica de pagamentos e realizam cobranças pontuais para seus clientes.

2. Boleto Carnê

O boleto carnê é ideal para empresas que trabalham com assinaturas e mensalidades, como escolas, Software Houses, streamings, clubes de assinatura, etc.

Esse tipo de boleto facilita o processo de cobrança, evitando a inadimplência.

Entretanto, o processo de cobrança recorrente pode ser um pouco mais complexo. Por isso, contar com uma plataforma de pagamentos pode ser a saída para as empresas que precisam dessa solução!

3. Boleto Registrado

Como dissemos anteriormente, a partir de 2018, a CPI do boleto definiu a obrigatoriedade do uso do boleto registrado, a fim de evitar o grande número de fraudes que ocorriam por meio deste meio de pagamento.

As principais vantagens do boleto registrado são:

- Informações validadas;

- Facilidade de pagamento;

- Redução de erros de cálculo;

- Rastreio do pagamento;

- Possibilidade de protesto em caso de inadimplência.

No boleto registrado, tanto os dados de quem paga como os de quem recebe devem ser informados. Ou seja, o valor só pode ser cobrado após a conferência automática dessas informações.

Os principais dados que devem constar neste título são:

- Identificação de quem o pagou e da companhia que o emitiu;

- Endereço;

- CPF ou CNPJ do pagador e da empresa que o emitiu;

- Valor da operação.

Para saber se um boleto é registrado, atente-se aos seguintes detalhes:

- Código de barras: a sequência numérica que aparece na parte de cima do título deve ser a mesma da parte debaixo.

- Valide a origem do boleto: Desconfie de boletos que chegam por WhatsApp ou SMS de números desconhecidos. Na dúvida ligue para a empresa para confirmar.

- Analise as informações: verificar os dados inseridos no boleto como valor e o nome do emissor é importante para reduzir as chances de fraude.

Quem pode emitir boleto bancário?

Tanto a pessoa física, quanto a pessoa jurídica, podem realizar a emissão deste tipo de título. Quando falamos de boletos de cobrança registrada, a empresa credora precisa identificar e comunicar ao banco o CPF ou CNPJ do cliente.

Se o pagamento por boleto bancário é funcional para o cliente, ele também apresenta vantagens para o gestor, principalmente para aqueles que trabalham com serviços de recorrência, como acontece com um clube de assinaturas.

Isso porque é possível que o empreendedor aplique uma régua de cobrança e, assim, envie mensagens e alertas sobre o status do pagamento para o cliente, uma situação que contribui bastante para a diminuição da inadimplência.

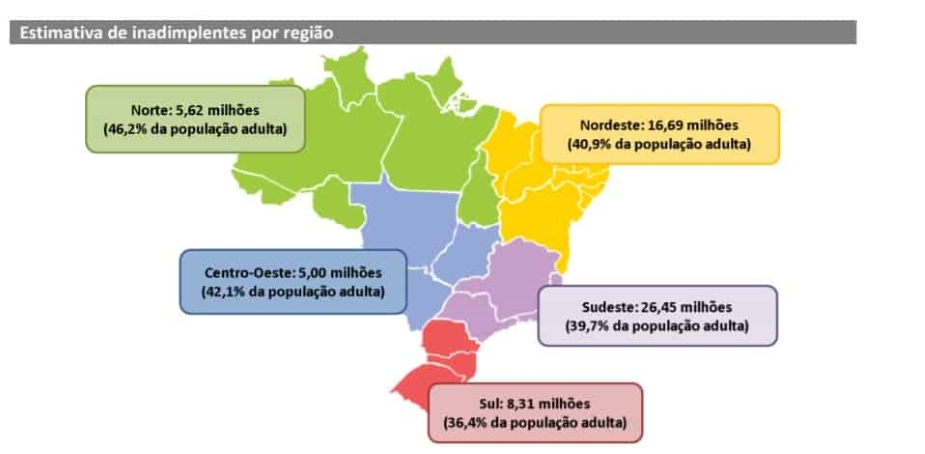

Crédito: CNDL/SPC Brasil

Nesse contexto, vale ressaltar que e-commerces e marketplaces também saem ganhando, assim como até mesmo uma empresa de serviços e a própria pessoa física.

Para isso, basta que ela entre em contato com o seu banco e peça para que ele o emita.

Como receber pagamento por boleto bancário?

Agora que já sabe como funciona o pagamento por boleto bancário e entendeu por que é importante é oferecê-lo, saiba agora o que é preciso fazer para receber por esse meio de pagamento.

É fato que não dá para assegurar que um título seja pago, mas ao oferecer o pagamento por boleto bancário e contar com recursos tecnológicos inteligentes, é possível mapear a inadimplência e, em muitos casos, reverter esse quadro.

Por meio desse mapeamento, é possível entender o comportamento do cliente e o fato de ele não ter realizado o pagamento na data certa.

Em alguns casos, acontece um mero esquecimento. Para que isso não se repita, há como enviar e-mails de alerta sobre o prazo que o título precise ser pago.

1. Gerenciador de emissão de boletos

O gerenciador de emissão de boletos é a ferramenta responsável pela comunicação entre a sua empresa, a plataforma de pagamentos e os bancos, toda vez que o seu consumidor optar pelo pagamento por boleto.

Ele é quem fica responsável por receber as informações sobre o usuário e a compra e levá-las até a instituição financeira, que irá validar a operação.

Depois que o cliente efetuar o pagamento, o arquivo de retorno (com a identificação de todos os títulos pagos em nome da empresa) é disponibilizado para download.

Dessa forma, o gerenciador não apenas agiliza e automatiza o processo de pagamento, como também facilita a conciliação por parte do seu financeiro, que pode acessar o relatório e fazer as conciliações necessárias.

Com um gerenciador de boletos você:

- Tem mais segurança nas operações;

- Reduz custos;

- Tem acesso mais rápido ao dinheiro;

- Tem maior controle financeiro.

2. Cobrança de multas e juros no boleto

Esta pode ser uma dúvida bastante comum para os donos de negócio, afinal, num cenário onde a diversificação dos meios de pagamento é essencial para atender os clientes, oferecer o boleto é uma forma democrática de cobrar.

Por lei, quando um cliente se torna inadimplente, a empresa tem o direito de aplicar multas e juros em cima daquela cobrança.

Entretanto, é importante que haja uma comunicação prévia, onde o seu cliente tem conhecimento do que está sujeito em caso de não pagamento.

3. Multa no boleto

De acordo com o código de Defesa do Consumidor, o valor de cobrança da multa no boleto tem o teto de 2%. Entretanto, é preciso levar em conta também a quantidade de dias de inadimplência e cobrar juros em cima desse atraso.

4. Juros no boleto

Também de acordo com o código de Defesa do Consumidor, o valor de cobrança de juros no boleto tem o teto de 1% ao mês.

Porém, esse cálculo varia um pouco, já que os juros em atraso são segmentados diariamente e, assim, cobrados de forma equivalente.

Entenda melhor no exemplo a seguir:

Considere o mês comercial de 30 dias. Logo, divide-se o valor máximo, que é o de 1% pelo mês comercial. Isto é, divide-se 1% por 30, o que dá um valor de 0,033%. Em seguida, basta multiplicar 0,033% pelo número de dias de inadimplência (baseado na exemplificação acima, pode ser 12), considerando que o valor do boleto seja de R$ 100,00.

Dessa forma, a conta fica a seguinte:

0,033% x 12 dias de atraso = 0,39%

R$ 100,00 x 0,39% = 0,39

Valor que deve ser cobrado de juros = R$ 0,39

Em seguida, multiplica-se o valor dos juros de 0,39 pelo valor do documento atrasado que, no caso é de R$ 100,00. O cálculo do valor dos juros fica assim:

R$ 100,00 x 0,39% = R$ 0,39

Ou seja, se o atraso registrado for de 12 dias, o cliente pagará de juros um valor de R$ 0,39.

Assim, o cálculo total, atualizado, deve constar:

R$ 100,00 (valor do boleto) + R$ 2,00 (valor da multa) + R$ 0,39 (valor dos juros) = R$ 102,39.

Isto é, o valor atualizado do boleto fica em R$ 102,39.

5. Desconto no boleto

Mas, assim como o atraso no pagamento pode acarretar em juros, o desconto é válido para incentivar seus consumidores a realizarem o pagamento à vista!

Essa pode ser uma boa estratégia para atrair mais clientes e diminuir a chance de inadimplência.

O cálculo do desconto deve ser feito levando em consideração todos os seus custos, assim você não corre o risco de comprometer seu lucro e sua saúde financeira.

6. Emissão automática da segunda via do boleto

A emissão automática de segunda via de boletos pode reduzir o trabalho operacional e agilizar o processo.

Com a ajuda de uma plataforma de pagamentos, a automação da emissão de segunda via é prática e rápida, sem dores de cabeça.

Aqui na iugu por exemplo, você pode solicitar essa emissão por telefone, em menos de um minuto, ou através do nosso painel iugu!

Como protestar um boleto vencido?

Embora nenhuma empresa queira ter clientes protestados, essa é uma realidade bastante comum no Brasil, onde existem mais de 60 milhões de inadimplentes.

Por isso, saber como e quando protestar um boleto é essencial para garantir a saúde financeira do seu negócio e também evitar com que mais clientes se tornem inadimplentes.

Entretanto, esse recurso deve ser utilizado por último, quando todas as chances de negociação com o devedor se esgotarem.

Isso porque valorizar o relacionamento com os clientes e entender o por que da inadimplência é igualmente importante.

Encerradas as chances de negociação, a saída é o protesto do boleto em questão.

Um protesto nada mais é do que uma ação que formaliza o reconhecimento da inadimplência de uma pessoa. Dessa forma, comprova-se oficialmente que há uma dívida a ser paga.

Quando um protesto acontece, o nome do devedor fica registrado em cartório e também no SERASA e no SPC. Ou seja, a pessoa perde o poder de crédito, e seu nome só será retirado dos registros mediante a quitação da dívida.

O primeiro passo para efetuar esse processo é ter registros que comprovem que existe uma fatura relacionada à venda de um produto ou serviço da sua companhia. Os documentos mais comuns são as notas fiscais e os contratos.

O próximo passo é encaminhar estes documentos ao banco que emitiu o boleto ou a um cartório de Tabelionato de Notas e Protesto de Títulos e em seguida informar todos os dados do devedor, como RG, CPF e endereço.

Esse processo também pode ser feito de forma online por meio do Instituto do Protesto, mas sua empresa deve estar conveniada a ele para conseguir solicitar o pedido de protesto.

Feito isso, o devedor é notificado e tem até 3 dias para realizar o pagamento a fim de evitar o protesto. Caso não seja realizado, o nome é inserido nos órgãos de proteção ao crédito.

Mas se, ou quando, o pagamento for realizado, caberá à sua empresa emitir uma carta de anuência notificando que o devedor saldou a dívida.

Boleto com baixa operacional

Boleto com baixa operacional é aquele que foi invalidado por um erro na hora da emissão e por isso precisou ser cancelado.

Para esse processo ser realizado e validado, ele precisa acontecer antes do boleto ter sido registrado pelo sistema bancário, ou seja, logo após ser emitido.

Não efetuar a baixa operacional de um boleto pode atrapalhar a saúde financeira de seu negócio, gerando taxas desnecessárias e prejudicando processos financeiros essenciais para a sua empresa.

E a inadimplência?

Mesmo tomando diversas medidas e conhecendo tudo sobre emissão de boletos, há outros motivos que podem gerar a inadimplência.

A ideia é manter o cliente informado sobre a sua situação, de forma progressiva, personalizada, assertiva e, ao mesmo tempo, confortável, o que também fortalece a sua relação com ele.

Nesse contexto, contar com um sistema de pagamento online pode representar um divisor de águas para o seu negócio.

Isso porque, por acontecer de forma automatizada, as cobranças de juros de mora e multas, por exemplo, são realizadas sem erros (o que é comum em processos manuais).

Ao contar com uma boa plataforma, você só precisará pagar a taxa se o título já tiver sido quitado.

Com a iugu, todas essas situações acontecem de forma mais fluida, ágil e inteligente, já que a nossa ferramenta apresenta características essenciais: a de gerenciar toda a sua carteira de clientes, realizar o perfil de cada um deles e, assim, adotar métodos personalizados de cobrança.

Além disso, a iugu conta com o melhor custo-benefício do mercado.

Para completar, a emissão de um boleto pela iugu combina facilidade com segurança. Para saber como acontece esse processo, basta assistir ao vídeo abaixo.

Vantagens de um sistema de gestão para pagamentos online

Conheça, a seguir, quais são as principais vantagens de um sistema de gestão de pagamentos online e saiba como escolher o seu.

1. Segurança

Falamos mais acima sobre a segurança de compras por meio do cartão de crédito e do conforto que o usuário tem ao realizar esse tipo de transação, mas para que até mesmo a compra via cartão seja eficiente, o sistema de automação deve oferecer um tipo de proteção que evite ações fraudulentas.

A criptografia é um dos recursos utilizados para proteger os dados pessoais e de cartões dos usuários.

Um sistema com certificação de segurança vai transmitir maior confiabilidade ao consumidor para avançar o checkout e ainda deixar os dados salvos para compras futuras.

O pagamento online tem etapas a serem cumpridas até que a mercadoria encontre o destino. A comunicação eficiente e segura entre bancos, operadoras de cartão e a loja vai permitir a conclusão da venda sem surpresas e garantir o cumprimento do prazo de entrega.

Se um sistema apresenta falhas ou qualquer interferência operacional há um risco de erros financeiros e atrasos no atendimento ao cliente.

Esses fatores são o suficiente para que o consumidor se decepcione e deixe de comprar na sua loja — uma confiança difícil de recuperar em curto prazo.

2. Melhor planejamento do e-commerce

Com um sistema de gestão de pagamento online será mais fácil gerenciar não apenas as informações, mas a previsão de vendas e faturamento, o que beneficia o planejamento — um bom controle produz elementos mais confiáveis para a tomada de decisão.

Se houver, por exemplo, um planejamento de expansão da marca, os números apontados em relatórios são essenciais, pois, dão real dimensão da saúde financeira e do melhor momento para investir em novidades.

Com um bom sistema de gestão, os processos são simplificados e transparentes. As facilidades criam mecanismos de trabalho mais dinâmicos e focados em resultados, o que tende a aumentar a produtividade da sua loja e a rentabilidade do negócio.

Para lojas que oferecem serviços de recorrência, por exemplo, reduzir a inadimplência será mais prático, com cobranças feitas de forma automática e personalizadas.

Mesmo que a o caixa da loja seja afetado pela inadimplência, ainda assim, gerar relatórios com informações reais abre uma visualização mais completa e uma ação de negociação preventiva com fornecedores caso você sinta o risco de não conseguir pagar as contas em dia.

3. Maior custo-benefício

Quando os processos ganham otimização, atividades que antes levavam tempo para serem concluídas ou que geravam retrabalho vão ter um desfecho mais ágil e livre de erros, minimizando os riscos de afetar o cliente e a fidelização conquistada.

Isso quer dizer que o tempo da equipe destinado à execução manual poderá ser melhor distribuído e aproveitado. Ter um sistema de automação possibilita o desenvolvimento de um time proativo, com capacidade analítica e de controle mais gerencial das funções desempenhadas.

O investimento que você vai fazer para obter um sistema de gestão de pagamento online será compensado pela institucionalização de processos e procedimentos. Se há um custo, você perceberá a fácil diluição na melhoria contínua do atendimento e no crescimento da carteira.

Mesmo com uma vitrine ampla na web, os consumidores percebem quando uma loja se movimenta para oferecer melhores serviços e costumam experimentar as novidades em busca de um ambiente confortável e seguro para realizar suas compras.

A empresa que se prepara e busca boas alternativas e solução para melhor atender ao cliente terá como prêmio a fidelização e o respeito de um consumidor que, embora exigente e volúvel, sabe quando um fornecedor se empenha a oferecer a melhor experiência de compras e soluções práticas de pagamento.

4. Recuperação da inadimplência

Um sistema de gestão de pagamentos online realmente completo, como o da iugu, oferece soluções que ajudam os e-commerces ou empresas de serviços a diminuir ou até mesmo recuperar clientes inadimplentes.

Uma das formas de fazer isso é utilizando boletos recorrentes para serviços recorrentes!

Dessa forma, você elimina a chance de erro humano ao enviar uma fatura na data errada, ou até com o valor errado, que pode atrasar o pagamento.

Automatizar esse processo de envio de boletos para serviços recorrentes pode ser a solução para reduzir a inadimplência no seu negócio!

Uma outra solução é a régua de cobrança que pode ser definida de acordo com as particularidades do seu sistema de cobrança e que faz a comunicação com seu cliente, lembrando-o da data de vencimento da sua fatura e também alertando-o sobre a cobrança de multa e juros caso o pagamento não ocorra.

Conte com uma intermediadora de pagamento online e potencialize seus lucros

A iugu é uma plataforma de gestão e intermediadora de pagamento online que permite uma interação completa entre a loja, o consumidor, as instituições financeiras e as operadoras de cartão.

Além de toda a operação e processamento de pagamento, nosso sistema promove a gestão por automação, das cobranças recorrentes — por assinatura ou avulsas.

A integração por API permite uma comunicação direta entre as partes envolvidas e o repasse automático de comissões.

Você gostou de entender como funciona o pagamento por boleto bancário, as diferentes opções de pagamento e como elas podem ser importantes para a sua empresa?

Então, que tal conhecer o boleto registrado da iugu? Com ele, você emite boletos de forma online e ainda conta com uma configuração de multas e juros personalizados.

Quer saber mais? Basta entrar em contato, conhecer nossos planos e escolha a opção ideal para o seu negócio.

Escrito em 12 de Dezembro de 2018 por

Patrick Negri

Patrick Negri é empreendedor, desenvolvedor e atual CTO de uma das maiores plataformas de automação financeira do Brasil, a iugu. A sua história como empreendedor começou ainda muito jovem. Em 1996 foi um dos pioneiros empreendedores a lançar um sistema de pesquisa na era pré-google. A plataforma foi a primeira no país a oferecer mecanismo de meta inclusão. Desde então, Negri não parou e empreendeu em diversos negócios, entre eles o ramo de marketing digital e tecnologia.

Posts relacionados

Tecnologia de pagamento: o que é e quais as principais